Пандемия COVID-19 повлекла необратимые изменения в покупательские привычки: за несколько месяцев сформировалась новая модель, ориентированная на активное пользование онлайн-каналами продаж. Онлайн стали покупать не только одежду и бытовую технику, но и товары категории FMCG (товары повседневного спроса).

Аналитики Ingate провели обширное исследование рынка FMCG, показали его объем, динамику и основные тренды развития. Информация будет полезна компаниям, которые уже имеют онлайн-магазины и тем, кто только думает о переходе на онлайн-формат.

Объем рынка FMCG

Рынок FMCG (Fast Moving Consumer Goods) — один из самых конкурентных по способам, и инструментам продвижения и продаж. На рынке FMCG представлены десятки тысяч товарных позиций.

К товарам широкого спроса относятся:

- продукты питания и напитки;

- декоративная и гигиеническая косметика;

- предметы личной гигиены;

- средства для стирки и уборки;

- фармацевтические товары;

- другие товары краткосрочного пользования (уход за обувью, некоторые товары для дома и др.)

Основные характеристики отрасли

Объем рынка FMCG, включая продукты питания, товары для животных, бытовую химию, косметику и парфюмерию, в ценах розничных продаж. Не включает сегмента ФАРМА, который также относят к товарам FMCG.

Slide1.jpeg

Slide1.jpegОбъем рынка FMCG в России в 2020 году составил 17,8 трлн. руб. В него вошли: продукты питания, товары для животных, бытовая химия, косметика и парфюмерия (в таблице указаны цены розничных продаж).

Slide2.jpeg

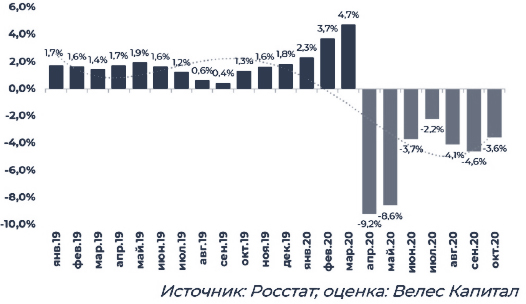

Slide2.jpegДинамика продаж FMCG товаров

В 2020 году рост продаж товаров FMCG составил 3% в денежном эквиваленте. Цифра оказалась даже ниже показателя 2019 года (3,9%). А итоговый рост реализации в 2020 году получился исключительно благодаря росту цен.

11.jpg

11.jpgСтагнация на рынке товаров повседневного спроса наблюдается уже несколько лет. Так, по данным компании Nielsen, демонстрировали отрицательную динамику в натуральном выражении на протяжении 11 месяцев 2019 года. В первом квартале 2020-го ажиотажный спрос изменил тенденцию: рост реализации в количественном измерении в январе, феврале и марте составил 2,8%, 3,1% и 5,0% соответственно.

Динамика розничной торговли продуктами питания в России

На фоне восстановления экономической активности в 2021 г. ожидается рост розничной торговли на 5,1% г/г и в диапазоне 2,8–2,9% по итогам 2022–2023 гг.

12.jpg

12.jpgЧто поддерживало продуктовую розницу:

- сокращение спроса на услуги кафе, баров, ресторанов (падение на 29,6% г/г), а также индустрий красоты и развлечений из-за пандемии и переток этих средств в продуктовую розницу;

- российские потребители стали чаще совершать онлайн-покупки товаров повседневного спроса, а ритейлеры активно налаживать онлайн-канал торговли;

- границы оставались закрытыми в основной период отпусков, и больше денежных средств было потрачено внутри страны.

Тенденции на рынке FMCG

Распространение COVID-19 оказало негативное влияние на рынок продуктового ритейла в 2020 г. Снижение реальных доходов населения привело к замедлению темпов роста рынка и в текущем, 2021 году.

Прогнозировалось, что при реализации базового сценария развития экономики оборот продуктовой розницы может вырасти на 6%, до 17,1 трлн руб. В случае пессимистичного сценария объем рынка вырастет на 4%, до 16,7 трлн руб. Подтвердился второй сценарий.

В 2021 году маржинальность ритейлеров продолжит находиться под давлением. На фоне сокращения реальных доходов населения ритейлерам придется уменьшать торговую наценку. Закупочные цены продолжают демонстрировать рост вследствие ухода с рынка ряда компаний, подорожания поставок, увеличения себестоимости производства из-за новых санитарных мер.

Режим самоизоляции ускорил рыночные тенденции. Развитие онлайн–торговли стало драйвером роста для отрасли: объем рынка вырос в разы. Ведущие офлайн-компании активно развивают электронную торговлю, открывают дарксторы (помещения, доступ к которым не предусмотрен для конечного потребителя), увеличивают собственную службу доставки и расширяют сотрудничество с логистическими операторами.

Доходность офлайн-магазинов продолжит сокращение. Снижение популярности офлайн-магазинов приведет к падению выручки на квадратный метр. Как следствие - усиление формата жестких дискаунтеров.

Рынок продолжает консолидироваться, ТОП 10 FMCG-сетей в 2019 г. обеспечили уже 18,1% суммарного оборота розничной торговли. Аналитики M.A. Research ожидают, что к 2024 г. доля ТОП 10 торговых сетей превысит 22% оборота розничной торговли, причем доля трех крупнейших компаний (X5 Retail Group, «Магнит» и «ДКБР Мега Ритейл») будет ежегодно расти. Для сравнения, на пять ведущих сетей в Германии приходится 74% оборота, во Франции – 56%, такие данные приводит ВШЭ.

Тренды онлайн-рынка FMCG: модели поведения

В условиях карантина онлайн-канал вышел на первый план, а выручка онлайн-гипермаркетов, маркетплейсов и служб доставки выросла в разы. Хотя до начала пандемии COVID-19 российский рынок e-grocery не входил в число быстрорастущих, он стал одним из ключевых драйверов рынка продовольственной розницы, в среднесрочной перспективе его влияние на рынок и потребительскую модель заметно усилится.

В качестве основного фактора удобства онлайн-шопинга пользователи отмечают возможность совершать покупки из любого места и в любое время. Это говорит о важности развития и продвижения мобильных инструментов взаимодействия с потребителями.

Удобная доставка - наиболее важный фактор для всех категорий при выборе онлайн-магазина. Особенно для регионов, где бесконтактные, безопасные покупки всё ещё очень актуальны.

Для многих пользователей онлайн-шопинг — это ещё и вид досуга. В категории косметики это влияет на длительность пути до покупки. Самый короткий путь к покупке в категориях с высокой лояльностью к маркам, где пользователи заранее знают, что хотят приобрести, например, зоотовары.

FMCG-ритейлеры и производители говорят о намерении в 2021-2022 гг. наибольшее внимание уделять развитию онлайн-каналов, процессам цифровой трансформации и развитию IT-инфраструктуры. Кроме того, большинство компаний заявляют о намерении увеличить бюджет на рекламу в интернете и соцсетях.

Тренды онлайн-рынка FMCG

Экспресс-доставка продуктов из магазинов будет расти быстрее других видов продаж. По прогнозам на нее, а также на продажи через гипермаркеты в 2024 году придется более 70% электронной розницы. Тренд понимают и крупные ретейлеры, и IT-гиганты, и банки, так как закупка продуктов самая высокочастотная.

По прогнозу представителей сектора FMCG, к 2023 году рынок продуктовой онлайн-розницы в нашей стране достигнет 601 млрд. руб. Из них 217 млрд руб. придется на гипермаркеты, 210 млрд руб. – на экспресс-доставку, 78 млрд руб. – на сервисы доставки, 65 млрд руб. – на онлайн-маркетплейсы и 31 млрд руб. – на прочие каналы.